大家好啊,我是一本正经的吐槽君。

今年是建党的一百年。

在这百年时间中,中国各方面可谓是有着天翻地覆的变化。

具体有多大呢?

看一下我国的平均寿命就知道了。

1949年35岁,1957年57岁,1981年68岁,2018年77岁……

人均预期寿命节节攀升,见证了中国人从饥寒交迫到物质丰富、从缺医少药到病有可医的“华丽转身”。

十八大以来,从健康中国上升为国家战略到健康中国行动的开展,“长寿”的内涵不断升华。

但随着寿命的延长,又一个问题摆在了我们的面前——“养老”。

一、社保养老金

提起养老,就绕不开社保养老金。

但最近社保养老金的情况,并不太乐观。

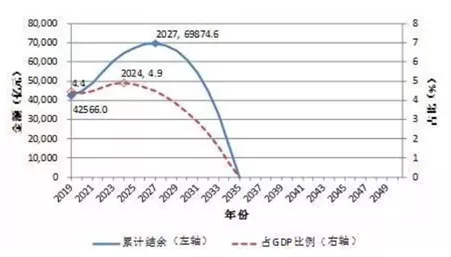

中国社科院发布的《中国养老精算报告2019-2050》预计,养老金的累计结余会在2029年收不抵支,然后在2035年耗尽。

但这个报告看题目就知道,是在2018年公布的。

20年和21年,由于疫情的影响,国家连续两年下调了养老金的缴费基数及比例。

这就导致养老金的收入大跌,情况更加严峻。

中国社科院世界社保研究中心主任郑秉文,也在采访中表示:

实际2020年,社保收不抵支已成定局。养老基金余额耗尽的时间,也会提前到来。

当然,国家的公信力摆在这里,不可能出现“赖账”的情况。

但是发多发少,还是有很多不确定空间的。

看到这你可能会觉得:

不对呀,最近养老金不是一直在上涨吗,大爷大妈的日子过得好着呢,明显靠谱的很呀!

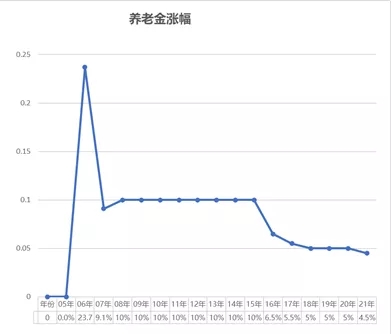

2021年,养老金虽然依旧奇迹般的实现了“17连涨”。

但只涨了4.5%,整体是涨得越来越慢:

所以说现在退休的大爷大妈,实际上是赶上了养老金上涨的最好时候。

而这样的好事,不用想,以后很长一段时间基本是不会有了。

PS:造成这种现象的原因,就是人口老龄化,说白了就是交养老金的年轻人比领养老金的老人少。

但看一下现在年轻人对于二胎三胎的态度,人口老龄化在一段时间内,真的是很难逆转了。

二、银行利率下调

我一直觉得,未雨绸缪是中华民族最美好的习惯。

既然了解了社保养老,只能让我们“养老”,而不能“养好老”。

提前筹划好我们的养老计划,就是重中之重了。

提起长期稳定的储蓄计划,大部分人第一时间想起来的就是银行。

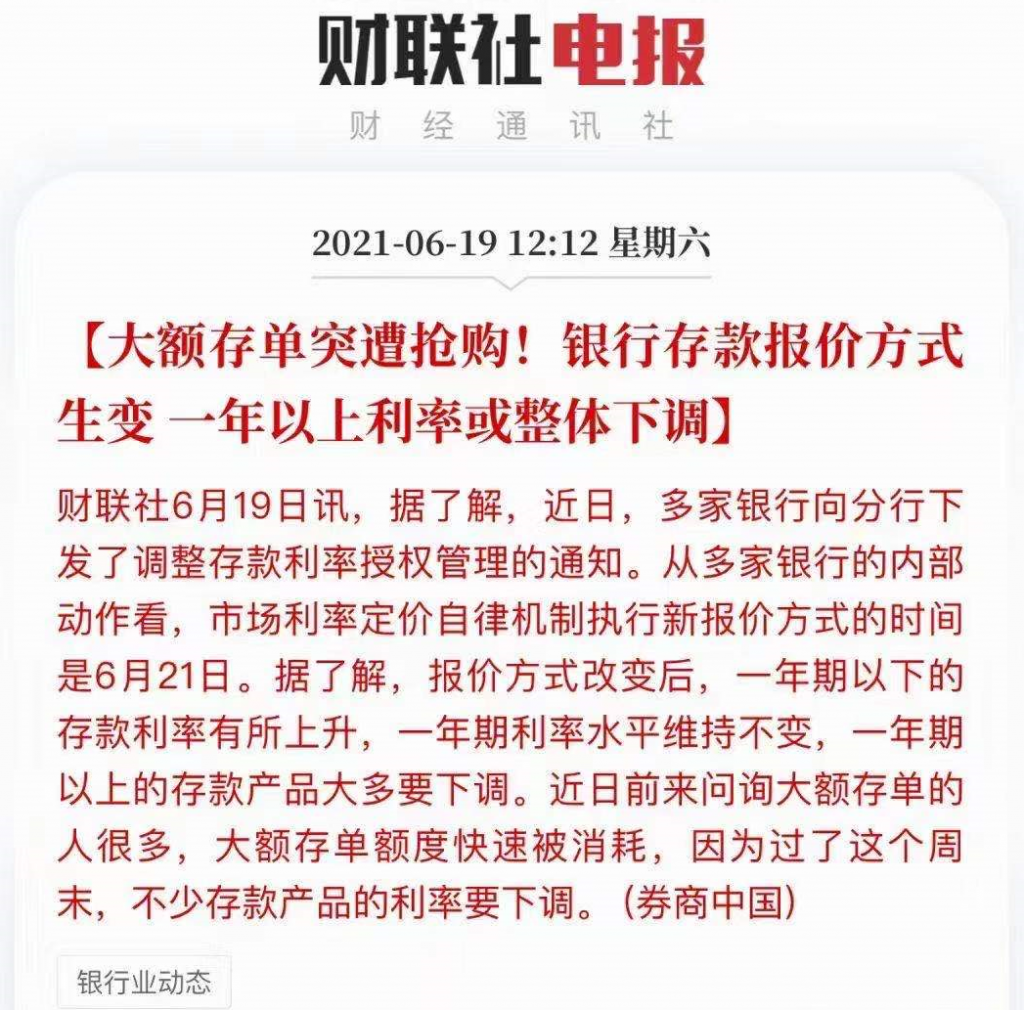

但福无双至祸不单行,好巧不巧上周末,多家银行一起调低了中长期存款利率:

商业银行存款利率上限的定价方式,由现行的“基准利率×倍数”改为“基准利率+基点”。

按照新的报价方式,一年期以上的存款产品,利率基本都要下调……

当前很多银行都已经采取了行动:

- 民生银行:深圳分行的大额存单,从3.99%,下调到3.8%;

- 兴业银行:深圳分行一款3年期定期存款,年化收益从3.9%,调降到3.5-3.7%;

- 工商银行:某分行的调整幅度最大,三年期大额存单,从3.85%,直接下调到3.35%。

当然,这次的利率下调既不是开始,也不是结束。

只要随便查一下全球主要央行的基准利率,我们就会发现一个可怕的事实:

大部分发达国家,都已经进入了“负利率时代”!

虽然我们离负利率还很远,但整体方向一定是向负利率靠拢的。

引用一下央行原行长周小川,在2019年时发表的讲话:

中国可以尽量避免快速地进入到负利率时代。

Emmm,避免“快速”进入负利率,你懂得~

哎。

总结就一句话:想要安全稳定,收益还不错的理财,是越来越难了。

三、解决办法

最主要的解决办法可能有些阿Q,但也是现在没办法的办法:

降低期望。

不要再想着年化收益率6%的固收产品了。

其次,短期可能要用的钱,分批购买现金管理类产品。

可以承受风险的朋友,也可以考虑固收+基金的组合。

最后,长期闲置的资金,可以配置储蓄型的保险产品。

年金险或者增额终身寿险,是普通人对抗利率下行最好的武器。

因为储蓄型保险产品的收益,是白纸黑字写进合同里的。

无论外界利率如何下行,只要签订了合同,那么未来的收益便确定了。

而这份合同的背后,是《保险法》、《合同法》的保障,是国家公信力的体现。

所以说完全不用担心。

不过目前市面上的年金险,领取的周期都比较长。

很多朋友在咨询年金险后,看完我推荐的产品,冒出的第一句话就是:

要领到八九十岁,才能有较好的收益,实在是太难了……

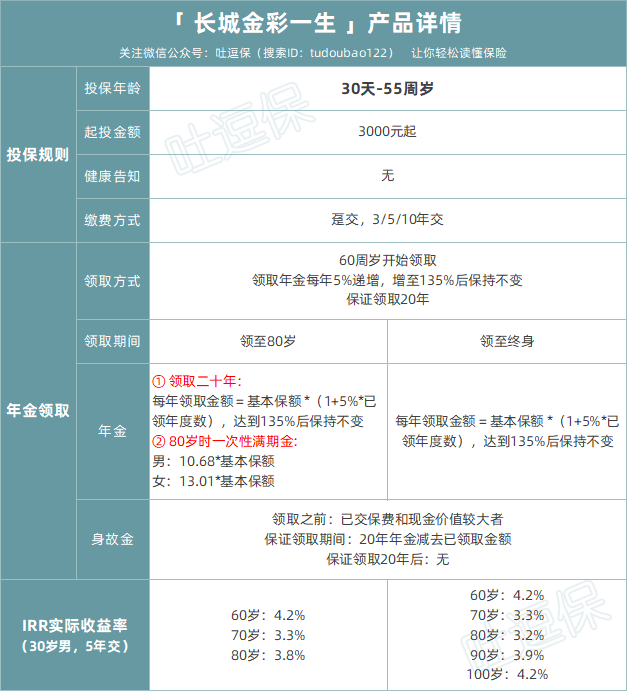

同样有这种顾虑的朋友,可以考虑一下“长城人寿金彩一生”这款产品。

这款产品的产品形态长这样:

(制图By吐逗保,禁止转载)

预定利率不用多说,是目前仅有的几个4.025%残党。

当然,不光口号喊得漂亮,实际IRR也能达到4%以上。

PS:不明白IRR是什么的朋友,可以戳《如何挑选一款优秀的年金险?用IRR盘它》补下课~

而且最重要的是,这款产品可以选择保到80岁!

如果选择保到终身,从60岁开始领取。

第一年领取年金为基本保额,之后每年涨5%,直到135%保额。

领取到90岁IRR也能有4%多,但是很多朋友并不喜欢这种需要长期领取的形态。

所以如果选择保到80岁的话,现金流回流会非常快。

举个例子:

30岁的倒霉熊给自己买,年交10万保费,交5年,共计50万保费。

那么他的基本保额就是61200元。

60岁可以领取61200元,61岁可以领取64260元,那62岁就是67320元(61200*(1+5%*2)) 。

一直到67岁,年金增长到135%,也就是82620元,之后每年领取的金额就是这么多了。

在80岁时,可以一次性领取满期金65万3616元,保障结束。

此时整体IRR可以达到3.9%左右!

也就是说,并不需要漫长的领取时间,就可以达到非常好的IRR收益水平。

以目前中国平均寿命来看,活到80岁应该是没什么太大问题的。

还有很夸张的一点是,这款产品非常适合老人买。

50岁男性买,选5年交,领取到80岁,IRR依然能达到3.5%……

可以说是现金回流非常非常快了!

要知道IRR可是复利啊,3.5%的IRR就相当于6%左右的单利了。

而且这款产品的起投金额也很低,3000元起,是工薪家庭完全可以接受的门槛。

再加上20年保证领取的保底,不用担心没领几年就身故的情况。

可以说金彩一生非常适合,需求年金险短期回流的朋友了~

四、写在最后

人口老龄化是国家发展,不可避免的情况。

医疗环境和生活环境的提升,寿命增长是很正常的。

所以没必要自怨自艾,或者抱怨什么。

面对养老的窘境,未雨绸缪才是关键~

当然,除了年金险,可以稳定理财的还有万能险和增额终身寿险。

无论哪一种,都可以来找我咨询(微信搜索ID:tucaojun888),毕竟保险万事通不是白叫的。

真心希望今天的文章,对大家能有所帮助。

我是吐槽君,爱你们!

——————————

了解更多保险知识,解答更多保险疑问,欢迎关注微信公众号:吐逗保(搜索:“ 吐逗保 ”或“ tudoubao122 ”),让保险不那么枯燥!