(,,・∀・)ノ゛Hello~大家好鸭~我是逗逗酱。

随着吐逗保的发展,逗逗酱和吐槽君每天都会接触大量的读者,其中就有不少已成家的朋友。

他们往往面临着子女尚未成人、爸妈需要养老、房贷还没还完……的境况。

通过交流,也发现这部分群体更关注的是如何为家人正确地配置保险,是整个家庭的保险规划。

而吐逗保一直提供的量身定制私人保险规划服务,除了需要了解大家自身的保险需求外;

还需要根据你们各自的家庭收入、负债、健康等各项指标的具体情况,来决定合适的保费预算,才能帮助大家设计最合适的保险组合。

而这些都需要很专业的保险知识、核保医学知识等。

所以秉持着授人以鱼不如授人以渔的理念,逗逗酱也一直在吐逗保公众号里反复写了不少关于家庭投保思路,以及不同年收入、不同预算下保障方案的搭配示范文章。

正好最近不少老产品规则改变,新产品涌现,我们的组合方案也是时候与时俱进一下。

今天逗逗酱就来和大家重新聊聊,年收入10万-30万的家庭,都应该如何正确地搭配商业保险保障方案?

PS:文章有点长,没有耐心的朋友,可以先跳到第二部分看方案,在再回过头仔细了解一下配置的思路。

一、家庭保险方案配置要点

无论年收入多少,大家首先要学习的是投保思路,只要有了正确的投保思路,那么就能顺利的找到合适的保险方案。

1、家庭主要风险

在进行保险配置前,逗逗酱先总结了下,任何家庭都需要关注的风险:

- 重疾风险:疾病治疗费用,看病期间的收入损失,还有后续的康复疗养;

- 医疗风险:自己或家人生了大病,没钱治疗;

- 身故风险:家庭经济支柱突然死亡,孩子没人养,房贷没人还;

- 意外风险:意外无处不在,上下班开车、老人腿脚不便、孩子活泼好动等情况,都易遭受意外,受到伤害;

- 财产安全风险:汽车安全风险、房子等其他财产安全风险;

- 资产保全风险:家庭资产因债务、税收、婚姻、传承等造成的资产保全风险。

而总体来说,家庭主要面临的基础风险为“疾病风险/身故风险”,最直接导致的就是支出增加,但收入反而减少。

因此,为应对以上家庭风险,我们就需要配备完善的保障组合方案,逗逗酱建议至少涵盖如下四项险种:

- 医保(含新农合):配置优先级最高,性价比最高,可带病投保、保证续保、长期有效等优势;

- 医疗险:选择合适的医疗险作为社保的补充,可以应对大额医疗费用支出;

- 重疾险:与医疗险的功能互补,是为防止家庭成员因罹患重疾,导致产生巨额医疗费用,以及收入失能;

- 意外险:保障因意外造成的身故/全残,一般综合意外险还会包含意外医疗保障,可报销一些因意外导致的小额医疗费用;

- 寿险:不论是因意外还是疾病导致的身故/全残都保障,防止家庭经济支柱突然离开,导致的经济崩塌。

这四大险种的基本保障责任,在家庭保险配置中相互交织,缺一不可。

2、保险配置思路

在进行保险配置前,要判断某个人或某个家庭需要购买什么保险,多少保额等诸如此类的问题,首要的就是评估确定家庭及个人的风险因素。

基本过去对保险的认识和积累,逗逗酱梳理出了大家需要关注的四大评估因素:

逗逗酱总结:

- 保险需求:根据不同家庭责任,明确家庭成员的保险需求,都需要什么样产品保障,根据预算和财务能力选择保障期限和产品组合;

- 确认保额:根据风险缺口确定保险额度,尽量在有限的保费预算下,把核心责任的保额做高,能够覆盖风险;

- 配置顺序:最好按照“先大人再小孩,先保支柱再保辅助”的顺序进行配置;只有在自己的保障做充分后,再给孩子和老年人买,这才是对家庭的负责。

3、家庭保费预算

一般来说,逗逗酱个人建议家庭保险配置的整体保费投入,应控制在年收入的5%-10%比较合理,并不建议太多。

当然,这个比例也不是绝对的,仅做参考。

毕竟每个家庭的人员、经济、健康状况,以及生活的城市、收入、家庭刚性支出等等,都有所不同。

因此关于年收入10万-30万的家庭保险预算,逗逗酱个人建议:

- 家庭年收入10万:保费预算在“5000 – 1万”最合理,用最少的钱,保障最大的风险。

- 家庭年收入20万:保费预算在“1万 – 1.5万”最合适,既不影响正常开支,也能获得较全面的保障。

- 家庭年收入30万:保费预算在“1.5 – 2万”适宜,以合理的预算,买到更为全面的保障。

基本大家严格按照上述的思路和步骤来制定保险方案的话,一般不会犯大方向上的错误。

二、家庭保险配置方案

逗逗酱结合参考案例,分别为年收入10万、20万、30万的家庭,设计了3套家庭保障方案,是以全网产品为选择范围的最新家庭参考方案。

兼顾了保障和性价比,而且保费预算也符合预期,能够覆盖一个三口之家各方面的风险。

1、年收入10万的家庭

(1)案例基本情况

- 家庭成员:三口之家,生活于某二线城市,丈夫30周岁,妻子28周岁,宝宝是1周岁男孩。

- 经济情况:丈夫年收入6万,妻子年收入4万,目前家庭年收入10万左右(有少量贷款)。

- 健康和保障情况:家庭成员都身体健康,无既往病史;3人均有医保,未购置其他商业保险。

- 保费预算及需求:期望用家庭年度净收入的5%-6%来配置保险,追求性价比,基础保障全面。

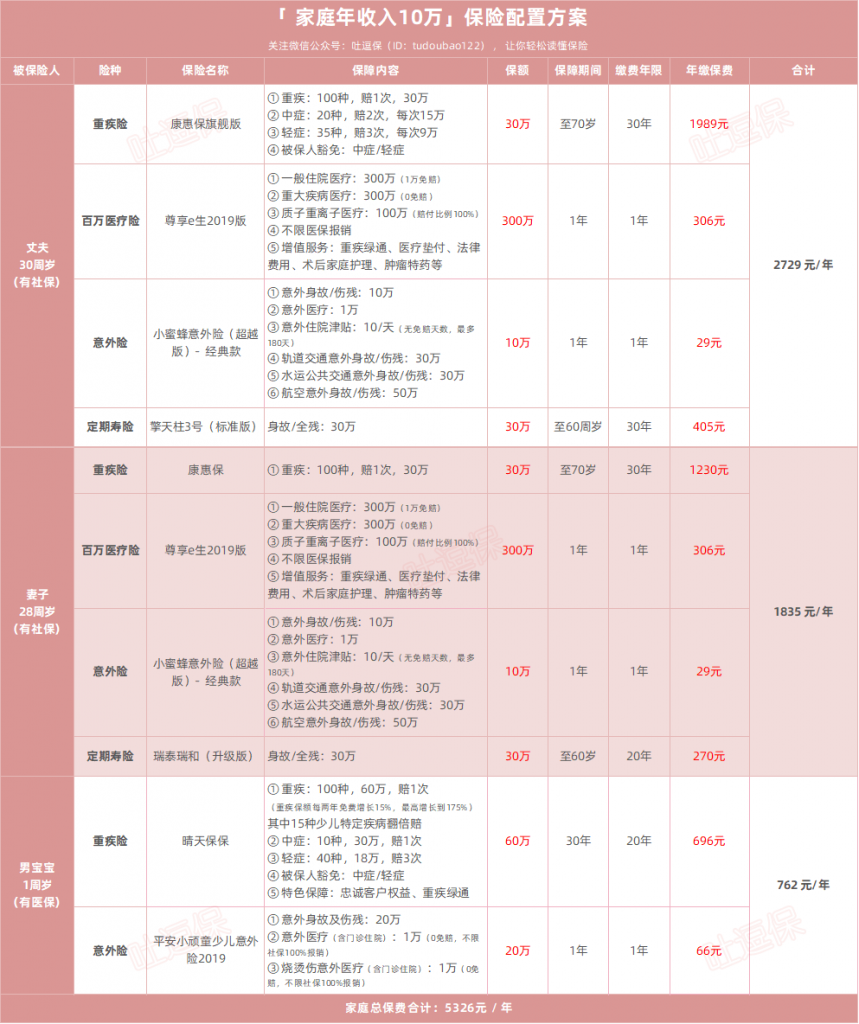

(2)一家三口的保险配置方案

按照以上配置要点和家庭情况,逗逗酱设计了一份保险配置方案:

此方案的家庭年缴保费总计为5326元/年,可以说是便宜又大碗!

在收入不高,保费预算有限的前提下,买保险切忌贪多贪全,不要总想着拿回本金,要把每一分钱都花在刀刃上,杠杆比越高越好!

因此,逗逗酱在规划10万家庭年收入的此份方案时,主要以“消费型保险产品”为主,并结合了目前最新最具性价比的产品,力争以最少的钱,保障最大的风险。

在保证基本保额的前提下,将一家三口在生活中的主要风险,以最小的保费代价进行了转嫁,较全面地满足了整个家庭的基本保险需求。

(3)具体产品选择分析

① 重疾险

- 丈夫:选择“☞ 康惠保旗舰版”,保障扎实全面,价格也很不错。

- 妻子:选择“☞ 康惠保”,纯重疾保至70岁的老牌稳定产品。

由于预算有限,丈夫与妻子的重疾险定在了30万,这个保额已经是最低标准了;

如果保额过低的话,就无法起到重疾险应有的作用,毕竟买保险就是买保额嘛。

- 孩子:选择“☞ 晴天保保”,不仅保障超全面,价格也炒鸡实在,性价比极高;

给孩子买重疾险,最好选择少儿专属重疾,除了基本的重疾+中症+轻症保障外,还会针对少儿特定疾病进行额外赔付。

孩子的重疾险选择30年定期,等孩子成年后,让他(她)可以根据自身需求再补充更长期的保障。

② 百万医疗险

无论是大人还是小孩的医疗保障,逗逗酱一般都推荐百万医疗险。

保费低,保障高,每年只要几百块,生病了,可以报销几百万的治疗费用。

“尊享e生”堪称百万医疗险的鼻祖,其中“☞ 尊享e生2019版”,不仅性价比不错,而且增值服务超丰富;

除基础的就医绿通、医疗垫付、肿瘤特药等,还可加费附加“家庭共享免赔额、指定疾病及手术特需医疗、恶性肿瘤赴日医疗责任”。

同时,尊享e生百万医疗险也一直都是逗逗酱和吐槽君全家人的自用款,放心选~

③ 意外险

- 丈夫和妻子:选择“☞ 小蜜蜂综合意外险(超越版)-经典款”,是目前成人意外险中性价比最高的意外险产品。

- 孩子:选择“☞ 平安小顽童少儿意外险2019”,满足儿童意外的基本需求,20万保额仅需60元,意外医疗不限社保用药,大品牌,性价比也非常高。

④ 定期寿险

考虑到这个家庭中丈夫与妻子都是家庭收入的来源,有少量贷款,因此定期寿险都配置上,30万保额比较合适。

而保障年龄选到60岁即可,60岁之后,孩子也成家立业了,父母的赡养压力也基本没有了,对于寿险的需求也就很小了。

- 丈夫:选择“☞ 擎天柱3号(标准版)”,男性费率相比同类型竞品非常优秀,隶属于央企控股的大保险公司“招商仁和人寿”出品。

- 妻子:选择“☞ 瑞泰瑞和(升级版)”,目前市面上最适合女性购买的定寿产品,女性费率最优,不限职业,健康告知特别宽松,性价比极高。

2、年收入20万的家庭

(1)案例基本情况

- 家庭成员情况:三口之家,生活于某二线城市,丈夫30周岁,妻子28周岁,有一个1周岁的男宝宝。

- 经济情况:目前丈夫年收入11万,妻子年收入9万,目前家庭年收入总计20万(有部分贷款)。

- 健康及保障情况:家庭成员皆身体健康,无病史;3个人均有医保,未购置其他商业保险。

- 保费预算和偏好:计划以家庭年收入的5%-6%预算来配置保险,每年大约在1万元左右;期望尽量选择保终身的产品,保障长远,较为稳妥型的保险方案。

(2)一家三口的保险配置方案

按照上述配置思路和这个家庭的具体情况,逗逗酱设计了如下保险方案:

此方案家庭年缴保费总计为10292.28元/年。

要想做好全家的保险配置方案,无论贫穷富有,逗逗酱都是以最少的钱,买到更为全面的保障为根本目标。

可以说,20万的这个方案基本上将一家三口人在生活中可能遇到的“疾病和身故”风险都进行了防范,完全能够满足这个家庭的基本保险需求及偏好。

(3)具体产品选择分析

① 重疾险

- 丈夫:“☞ 健康保2.0”,想兼顾保额且保至终身的话,健康保2.0是目前最适合男性入手的消费型重疾险。

在仅保障“重疾+中症+轻症”的情况下,是目前同类产品中价格最低的。 - 妻子:“☞ 安邦超惠保”,纯重疾中保至终身的价格底线,值得入手。

- 孩子:定期的话可以选择“☞ 晴天保保重疾险”;长期重疾保障的话,也可以选择“☞妈咪宝贝重疾险”,是目前“少儿重疾险终身版”里的最优选择。

② 百万医疗险:依旧是“☞ 尊享e生2019版”

③ 意外险

- 丈夫:“☞ 小蜜蜂综合意外险(超越版)-尊享款”,身兼丈夫和父亲,建议提高身故/伤残保额。

- 妻子:“☞ 安联百万玫瑰女性意外(计划一)”,是专门针对女性的意外险,保额足够高,非常适合女性购买的高保额意外险。

- 孩子:选择“☞ 华泰少儿护身福”,意外医疗额度高,对应不同年龄段,有不同的特色保障责任,也很划算。

④ 定期寿险

- 丈夫:“☞ 擎天柱3号(标准版)”,作为家庭经济支柱,寿险也是必备险种。

选择的定寿高保额足以覆盖房贷、车贷,以及若不幸身故后儿女的教育费用、老人的赡养费用,至少要是年收入5倍的保额;

而保障年龄选到60岁即可,60岁之后,孩子也成家立业了,父母的赡养压力也基本没有了,对于寿险的需求也就很小了。

- 妻子:“☞ 瑞泰瑞和(升级版)”。

就目前多数家庭来说,大部分女性并非全职妈妈,依然叱咤职场,因此也会承担着一部分的收入来源以及房贷等债务;那么定期寿险对于女性来说,也是必不可少的。

这个方案中的妻子,也是家庭中主要的经济来源,因此也需要配备一份定期寿险,保额与丈夫相同,都为100万。

3、年收入30万的家庭

(1)案例基本情况

- 家庭成员:三口之家,生活于某二线城市,丈夫30周岁,妻子28周岁,宝宝是1岁男孩;

- 经济情况:丈夫年收入23万,妻子年收入10万,目前家庭税后年收入30万左右,年结余10-15万左右(有贷款)。

- 健康及保障情况:家庭成员均有医保,未购置其他商业保险;3人皆身体健康,无既往病史。

- 保费预算和需求:期望用家庭年度净收入的6%来配置保险,在保障全面的同时,尽量兼顾性价比。

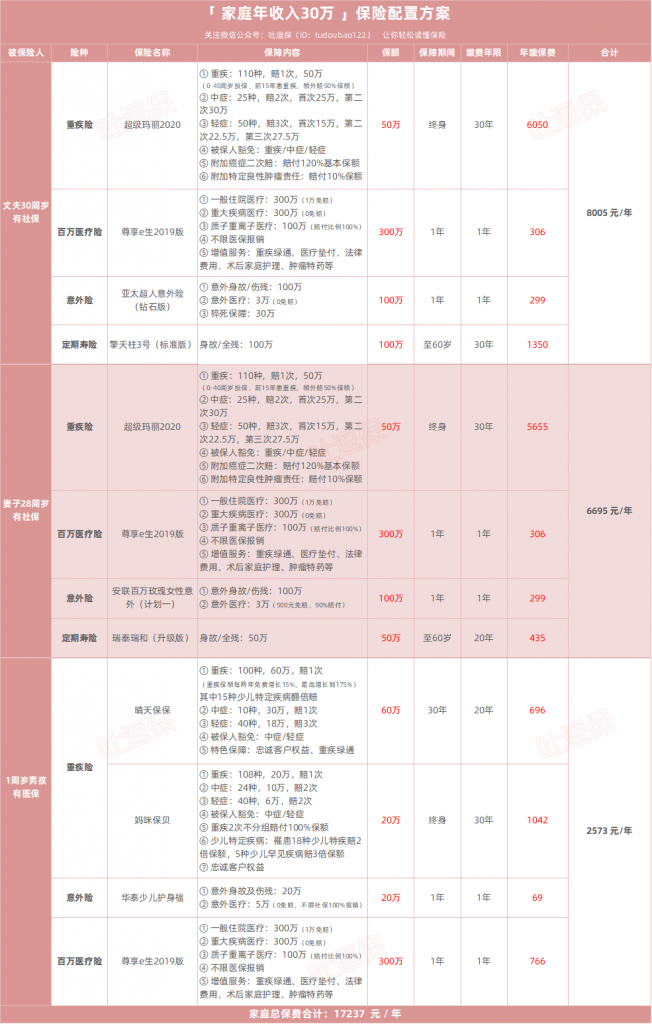

(2)一家三口的保险配置方案

按照以上配置要点和家庭情况,逗逗酱设计了如下保障方案:

当家庭经济宽裕些的时候,大家可尽量做高整体保额,以及延长保障期限。

此方案的家庭年缴保费总计为17237元/年;

整个方案基本上将全家三口人在生活中绝大多数可能遇到的风险都进行了防范,完全能够满足这个家庭的基本保险需求。

(3)关于具体产品的选择

① 重疾险

首份重疾险应以保额为重,预算宽裕的情况下再考虑多次赔付和身故返还保额。

- 丈夫和妻子:选择“☞ 超级玛丽重疾险2020”,是目前单次赔付重疾险中附加癌症二次赔后,保费价格最低的一款重疾险;

重疾含“前期重疾保额赠送50%”,轻症/中症递增赔付,首创特定良性肿瘤切除术保障,癌症二次赔贴合男女性理赔实际情况,性价比非常高。 - 孩子:选择“☞ 定期重疾晴天保保 + 终身重疾妈咪宝贝”的形式,做高保额的同时,为长远重疾保障打下基础。

② 百万医疗险:依旧是“☞ 尊享e生2019版”

③ 意外险

- 丈夫:可入手“☞ 亚太超人意外险”,不仅保额高、保费便宜,同时还附加了猝死保障,选择高保额意外险的话,这款产品非常适合男性入手。

- 妻子:“☞ 安联百万玫瑰女性意外(计划一)”,专门针对女性的意外险,高保额保障全面。

- 孩子:选择“☞ 华泰少儿护身福”,保障责任丰富,性价比也很不错。

④ 定期寿险

- 丈夫:依旧“☞ 擎天柱3号(标准版)”,必备险种。

- 妻子:依旧“☞ 瑞泰瑞和(升级版)”,不过由于这个方案中的妻子,不是主要经济来源,因此可以适当减少一些定寿的保额,50万保额足以。

逗逗酱Tips:由于孩子和老人并不承担家庭经济义务,因此买定期寿险,只需要给家庭经济支柱买就可以了,老人和小孩是没有寿险保障需求的。

另外,由于以上方案主要是按照普通职业人群规划的,“高危职业人群”可选择以下产品替代:

- 重疾险:☞ 健康保2.0重疾险(不限职业);

- 意外险:☞ 人保1-6类意外险(1-6类职业);

- 定期寿险:☞ 瑞泰瑞和(升级版)定期寿险(不限职业)。

至此年收入10万-30万的家庭基本保险配置方案就完成了。

其实方案千人千样,这里也仅仅是给大家提供个参考,具体产品大家可根据家庭实际需求和喜好,选择自己中意的产品进行灵活替换调整;

最重要的是希望大家能够掌握保险配置的思路和技巧,毕竟产品会一直变化,但思路是不会变的。

以上提到的产品,以及其他优秀保险产品,逗逗酱都已收录在公众号菜单栏「 吐逗严选 」里,有兴趣的伙伴们可戳左下角「 阅读原文 」,了解各产品详情。

三、写在最后

逗逗酱始终认为,保险配置从来不是一蹴而就、一劳永逸的事情,它是一个多次配置且特具个性化的过程。

我们需要做的是从实际需求出发,综合考虑家庭情况、个人偏好等,随着人生进入不同阶段,根据其对应的责任而具体实施,最重要的是适合自己。

毕竟合理配置保险,是一个人风险意识、责任意识和智慧的体现;

而这些东西的培养非一日之功,希望大家都能用好~

如果还是毫无头绪或是需要更专业意见的小伙伴,可以添加吐槽君个人微信,进行一对一专业解答👇:

希望今天逗逗酱的分享,能帮大家理清思路,找到门道,码字不易点个“在看”鼓励下逗逗酱,或多多转发分享给有需要的人吧~

最后,我是逗逗酱,愿所有人都能选到适合的保险!

关注吐逗保,看更多走心文章

原创不易,未经授权禁止公号转载!