大家好,我是一本正经的吐槽君。

最近帮不少朋友规划了保险方案,再加上正好前两天逗逗酱写了定期寿险的横向测评。

于是这两天有很多朋友在配置保险方案的过程中,都会问一个问题:

为啥寿险只买30年啊,保到终身多好呀……

Emmm,因为买到终身就不是这个价了呀!

以之前我们提到过的“小爱终身寿险”和目前性价比最高定寿的“定海柱2号”为例:

同样是30岁100万保额,分30年缴费:

保至60岁男性仅需1068元/年,女性575元/年(保障至60岁)。

而终身寿险男性则需要9900元/年,女性8700元/年。

看清楚了,这不是贵了几个百分点或者几十个百分点,这是整整贵了十几倍!

所以先不说保障内容,保障性质的区别。

就这个价格就不是一般家庭能轻松承担的……

一、终身寿险也是有用的

当然寿险也并非贵的一无是处,他还是有一个优点的。

那就是100%理赔。

人嘛,总会有故去的那一天。

所以终身寿险也可以看做是一个,遗产向的保本理财。

抛开特殊的增额终身寿不谈(想了解的朋友可以戳“这里”),大多数等额终身寿险的保额是一定的。

所以整体的收益率就和,Emmm……

身故的时间挂钩。

身故的越早,收益率越高!

最极端的例子就是刚缴费出了等待期就身故了。

这种情况30岁男性第一年缴费9900元,可以获得理赔金100万。

已经超过了100倍的收益!

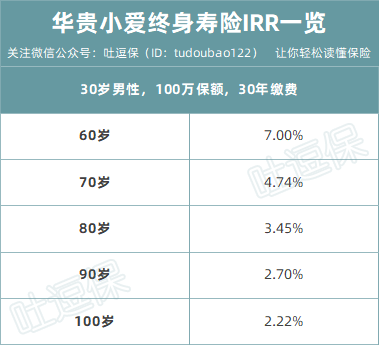

我用IRR的计算方式把各年龄段身故的收益算了一下:

- 60岁的时候碾压信托收益;

- 70岁的时候打的赢年金险;

- 80岁的时候和万能险差不多;

- 90岁的时候和国债55开;

- 100岁的时候和银行死期称兄道弟。

所以说买了终身寿险,就相当于买了一份以身故为取现条件的保本理财。

最高收益可以获得百倍杠杆(刚买就身故),最低收益和银行死期差不多(活到100岁)。

从中国的目前的平均寿命76岁来看呢,大部分人购买终身寿险的IRR大概在4%左右。

也就是基本和目前4.025%预定利率的年金险差不多。

那如果购买的是定期寿险呢?

还是以30岁的男性保障到60岁,100万保额,分30年缴费为例:

最高收益同样是刚买第一年就身故,1068元保费换100万保险金;

最低收益则是在60岁身故,1068*30=32040元保费换100万保险金,也有30多倍的杠杆。

所以说只要在保障期间内,定期寿险的收益是终身寿险拍马也赶不上的。

不过一旦超过保障期限,定期寿险就彻底被消费掉了,一毛钱都拿不到。

所以总结:

- 定期寿险:更偏向于消费型的纯粹保障,以小博大将风险转嫁给保险公司,非常适合绝大部分普通家庭,保障家庭主要收入人员身故的风险。

- 终身寿险:更偏向于保本理财性质,保费非常贵,但胜在100%会理赔,比较适合高净值人群分割财产、避税,或者预算充足而又不太会理财的朋友。

二、选择困难症就这么办

有些选择困难症的朋友,在了解到定期寿险在到期之后会彻底消费掉的事实之后,就会陷入到无限循环的纠结之中。

买定寿,便宜,但是没出险又觉得血亏;

买终身寿,肯定会理赔,但是保费也太贵了。

对于这类朋友,我通常会给他们一个折中的意见:

那就是保障到85岁或者90岁。

比如“瑞泰瑞和2020定期寿险”,保障到88岁,100万保额的保费为:

30岁男性6310元/年,30岁女性4790元/年。

保费比终身寿险便宜了30%~40%,又起到了接近终身的保障作用(88岁对于大部分人都约等于终身了)。

你要问一旦活过了88岁怎么办?

中国人均寿命76,你活到了88,这难道不是大喜事么。

谁还管他劳什子的寿险~

了解瑞泰瑞和2020的产品详情可扫描下方二维码:

对小爱终身寿险感兴趣的豪横朋友,也可以点击文章左下角的“阅读原文”直达产品详情~

我是立志长命百岁的吐槽君,爱你们!

关注吐逗保,看更多走心文章

原创不易,未经授权禁止公号转载!