首发 | 微信公众号「 吐逗保 」

大家好,我是一本正经的吐槽君。

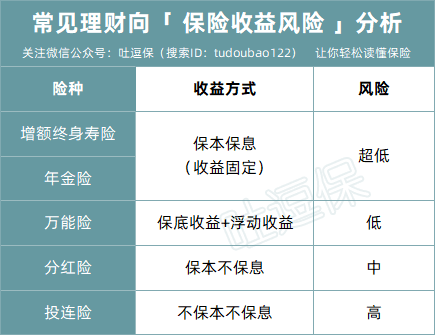

要说这次互联网保险新规,影响最大的险种,必然几类理财向的产品:

- 增额终身寿险

- 年金险

- 万能险

- 分红险

- 投连险

- ……

而万能险、分红险和投连险,则以后压根不允许在线上售卖了……

最近有理财险向需求,前来咨询的朋友,着实不在少数。

但很多朋友都对这几类险种,有种“傻傻分不清楚”的感觉。

其实这几类产品,虽说都是理财向的,但是面对的需求向还是不一样的。

一旦买了不适合自己的产品,别说收益了,可能都会有一定损失!

不过莫慌~

盘一盘,大家就清楚了。

1.

保险嘛,既然你理财都能想到它,那么看重的一定是它的安全性。

因为在中国大陆,你永远可以相信保险公司,或者说~

你可以永远相信中国大陆的,世界上最严格的“偿二代”监管系统。

不然论起收益率,股票和基金它不香嘛?

但虽同为保险,这几类保险的安全性,还真的是天差地别:

(制图By吐逗保)

增额终身寿险和年金险,保本保息,收益固定,写进合同里的金额,一分不会多也一分不会少。

万能险也是保本的,但收益是浮动的,不过有一个保底收益率,再怎么浮动也不会低于保底收益率。

分红险只能保本,收益是完全不保证的,极限情况可能一年1毛钱收益都没有。

投连险就最刺激了,不仅不保息,连本都不保,风险非常高!(这也是为啥我从来也没有推荐过这类产品)

也就是说~

增额终身寿险、年金险和万能险,都是安全性最高的资产。

我们买了之后,完全都不需要担心,只需要等着拿收益就行。

这三个险种,也是我们今天文章的主角。

至于分红险和投连险?

见鬼去吧~

PS:是不是有点理解,为啥监管不允许分红险和投连险在线上售卖了吧。

2.

先来简单介绍一下这三个险种。

(1)增额终身寿险

如同字面的意思,就是保额不断增长的,保障期限为终身的寿险。

寿险:以被保险人的寿命为保险标的,且以被保险人的生存或死亡为给付条件的人身保险。

与普通终身寿险“偏向理财”的性质有所不同,增额终身寿险是地地道道的“理财产品”。

虽说寿险必须身故或者全残才能获赔,但好在增额终身寿险的现金价值,也会随着保额不断复利递增。

需要提取收益的时候,直接减保或者退保,拿出现金价值即可。

真的不用把自己打成全残哟~

(2)年金险

年金保险:是指一次或按期交纳保险费后,保险人(保险公司)以被保险人生存为条件,按年、半年、季或月给付保险金,直至被保险人死亡或保险合同期满。

短期的年金险,就和银行死期账户很类似,到期后一次性或分批给付我们本息收益。

而终身类的年金险,就和我们社保所缴纳的养老保险基本一样了;

到达一定年龄后每年都会收到生存金,活的越长收益越多。

(3)万能险

万能险:可以让消费者直接参与由保险公司为投保人建立的投资帐户内资金的投资活动,保单价值与保险公司独立运作的投保人投资帐户资金的业绩挂钩。

说直白点就是:

万能保险类似于一个银行的活期账户,保费就是账户里面的存款,存取一般都比较自由。

而这个活期账户的收益率,取决于保险公司的运营,每月或者每季度都会进行公示。

当然无论运营如何,都会有一个保底利率,收益再低也不会低于这个保底利率。

3.

光看险种的基本介绍,是不是觉得这三类产品,除了领取方式各不相同以外,并没有什么太大不同?

其实差别可大了去了~

(1)赔付条件不同

增额终身寿险的赔付条件,和其他寿险一样,以身故为赔付条件。

如果不进行其他诸如退保、减保一类的操作,这笔理赔金是会等到人没了之后才会传给后代。

年金险的赔付条件,一般为生存,活着才有输出,啊不,才有能领的保障。

从年金险的保障名字一般都能听出端倪,什么生存金、祝寿金、健康金等等……

而万能险除了附赠的身故保障以外,没什么赔付条件。

除了早期一般有一定的手续费以外,一般什么时候想取就取……

(2)服务对象不同

增额终身寿,是投保人通过减保或者退保来提取收益。

万能险,是投保人通过保全操作,从万能账户直接取现。

所以增额终身寿险和万能险的被保人,其实是和具体的收益没啥关系的。

被保人的作用,只是一直活着,来让保单一直增值。

但是年金险的钱,是会由保险公司打到被保人的账户里。

也就是说,年金险真正提取收益的是被保人,而非投保人。

所以简单来说,增额终身寿是服务于投保人的,年金险是服务于被保人的。

(3)灵活性不同

年金险的灵活性最低。

一旦决定买入,不等到特定的保障期限,这笔钱就没办法挪用(保单贷款除外)。

甚至于在早期退保可能连10%的保费都拿不回来!

所以在购买年金险的时候,一定要确定这笔钱是用作长期储蓄,在短期内没有动用的需求。

不然结果肯定很酸爽……

增额终身寿险的灵活性尚可。

虽然寿险的名头很吓人,但刚才说过了,其实并不是需要被保人身故才能拿到保额。

我们可以通过减保这一特殊功能来提前拿到收益。

减保顾名思义就是减少保额,释放现金价值。

最重要的是,没有次数限制,也没有手续费。

什么时候需要用钱了,直接减保,拿出现金价值就可以。

剩余的现金价值,依旧可以正常复利增值不受影响,灵活性比之同是长期理财性质的年金险要高上不少。

万能险的灵活性最高。

从刚才我用“活期账户”来比喻万能险就可见一斑。

以金多多万能险为例:

(制图By吐逗保)

可以看到,除了前期需要缴纳一定的手续费以外,存取非常自由。

就算投保初期就退保,造成的损失也非常的低!

(4)收益不同

最重要的,当然要放在最后说了~

先来说说万能险,因为它比较特殊。

万能险是这三个险种中,唯一收益不确定的险种。

所以实际收益的多少,全看保险公司的经营状况。

不过据我多年的经验,大多数万能险,无论刚开始销售的时候,实时利率有多高,在最后难免会向保底利率靠拢。

所以总的来说,万能险的收益,在初期较高,越到后期越低(贴近保底利率),比较适合中短期投资。

再来说说,增额终身寿险和年金险。

增额终身寿险收益很稳定,一辈子都是以固定利率进行复利增长。

除了初期那几年以外,好的产品收益终身都在复利3.5%左右。

而年金险更像是“保险公司赌你的寿命”。

活得越久,收益率越高。

比如像☞光明慧选,IRR最高可以达到4.11%!

那具体多久算久呢?

在严谨的对比多款年金险和增额寿险后,我发现85岁是一个比较明显的分界线。

85岁之前,大多数的增额终身寿险收益率更高。

而过了85岁之后,年金险就开始反超。

并且活的越久,差距越大!

4.

那么在了解了这三个险种之后,各自对应的人群也就显而易见了~

对灵活性需求最高,只追求10-20年以内短期理财的朋友,无条件选择“万能险”。

最推荐产品☞金多多:

至于长期养老储蓄的话,最好选择增额终身寿险和年金险。

想要灵活存取,看重85岁之前收益的朋友,选择“增额终身寿险”。

最推荐产品☞金满意足:

想要细水长流,按月领取“养老工资”,或者对于85岁之后收益比较看重的,选择“年金险”。

最推荐产品☞光明慧选:

当然,这三个险种也不是非此即彼,搭配购买综合储蓄也是可以的~

如果有什么疑问的话,抓紧时间来找我(微信搜索ID:tucaojun888)。

为啥要抓紧时间?

因为刚才推荐的这三款产品,都会在“12月30日左右”下线!

手快有,手慢无~

我是理财达人吐槽君,爱你们!

——————————

了解更多保险知识,解答更多保险疑问,欢迎关注微信公众号:吐逗保(搜索:“ 吐逗保 ”或“ tudoubao122 ”),让保险不那么枯燥!